Рублёвый депозит сегодня: что мы реально получаем

Статистика ставок и инфляции

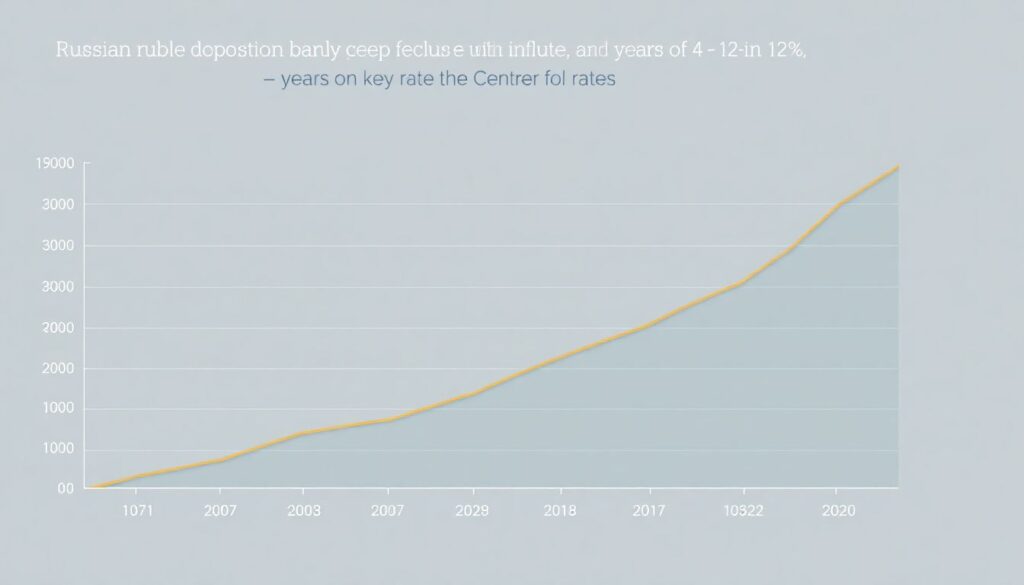

Если отбросить рекламу банков, картина простая: рублёвые депозиты едва поспевали за инфляцией даже в годы высоких ставок. За последние десять лет средняя инфляция в России колебалась в диапазоне 4–12 % годовых, а проценты по вкладам постоянно скакали следом за ключевой ставкой ЦБ. В «тихие» периоды ставка по депозитам опускалась ниже фактического роста цен, и реальная доходность становилась отрицательной. На бумаге вы видите плюс несколько процентов, а по покупательной способности денег — минус. Поэтому, размышляя, как сохранить сбережения от девальвации рубля, важно смотреть не на номинальный процент, а на разницу: «ставка по вкладу минус инфляция».

Риски девальвации рубля

У рублёвых вкладов скрытый враг — валютные шоки. Когда курс резко уходит вверх, рублёвые накопления дешевеют относительно импортных товаров, техники, путешествий и даже многих российских акций, ориентированных на экспорт. История 2014 и 2022 годов показала, что за несколько месяцев рубль может потерять десятки процентов к доллару и евро. При этом банк честно начисляет проценты, но их просто «съедает» изменение курса и новый виток роста цен. Поэтому депозит в банке хорош как временная «парковка» денег и подушка безопасности, но слаб как долгосрочная защита именно от девальвации. Чем дольше горизонт, тем выше шанс крупного валютного скачка.

Реальные активы как защита капитала

Недвижимость как якорь стоимости

Жилая и коммерческая недвижимость — классический пример, где инвестиции в реальные активы защита от инфляции и девальвации работают лучше, чем в чисто денежных инструментах. Цена квадратного метра в крупных городах исторически двигается вслед за ростом себестоимости строительства, зарплат и стоимости материалов, а они, в свою очередь, завязаны на курс валюты и общую инфляцию. При серьёзных девальвациях рынок может проседать на 1–3 года, но в длинном горизонте недвижимость чаще возвращается к траектории роста. Главное — не путать инвестицию с эмоциональной покупкой: локation, транспорт, аренда, налоги и расходы на ремонт сильно влияют на итоговую доходность.

Золото, сырьё и «железо»

Золото, платина, промышленные металлы и даже некоторые виды оборудования — это ещё один способ решить вопрос, во что вложить деньги вместо банковского вклада в рублях. В периоды обесценения национальной валюты именно сырьевые активы растут быстрее всего, потому что номинируются в более устойчивых валютах или завязаны на мировой спрос. Варианты — обезличенные металлические счета, слитки, инвестиционные монеты, биржевые фонды на золото и сырьевые индексы. Плюс «железо» в виде техники, станков, транспортных средств, которые реально используются в бизнесе и приносят денежный поток. Здесь вы защищаетесь не только от инфляции, но и зарабатываете на полезности актива.

Бизнес и производственная база

Отдельная категория — доли в действующих компаниях и собственные проекты. Когда вы владеете складом, небольшим производством или сервисным бизнесом, вы по сути покупаете набор реальных активов и поток выручки, который сам адаптируется к новым ценам. Бизнес поднимает цены, оптимизирует издержки и таким образом защищает вашу долю капитала. Это более сложный путь, чем депозит, но если вы задаётесь вопросом, куда вложить рубли чтобы не обесценились, придётся смотреть в сторону активов, привязанных к реальной экономике. Важно диверсифицировать: не ставить всё на одну нишу и учитывать, насколько отрасль чувствительна к импортным компонентам и кредитам.

Практические стратегии защиты сбережений

Комбинирование депозита и реальных активов

Не стоит пытаться угадать один идеальный инструмент. Рациональнее совместить рублёвый депозит для краткосрочных задач и реальные активы для сохранения покупательной способности на годы. Депозит нужен как резерв на 6–12 месяцев расходов семьи и «подушку» на форс-мажоры; по нему важно искать ставки не ниже текущей инфляции и следить за надёжностью банка. Всё, что сверх этого запаса, уже можно распределять между недвижимостью, золотом, надёжными акциями, долями в бизнесе. Такой подход уменьшает зависимость от колебаний курса и позволяет гибко отвечать на вопрос: что выгоднее рублевый депозит или покупка недвижимости в конкретный момент цикла.

Пошаговый план действий

Чтобы не застрять в теории, можно двигаться по простой схеме:

1. Оцените ваши цели: срок, сумма, валюта будущих трат (квартира, обучение, пенсия).

2. Посчитайте резерв: минимум полгода расходов — на депозит или короткие облигации.

3. Разделите оставшиеся деньги на части: долгосрочную (5+ лет), среднесрочную (2–5 лет) и спекулятивную.

4. Для долгосрочной доли выберите 2–3 вида реальных активов: недвижимость, золото, бизнес‑инструменты.

5. Ежегодно пересматривайте портфель, учитывая инфляцию, курс и изменения доходов. Такой алгоритм помогает структурировать мысли и не метаться между новостями и советами знакомых.

Экономические аспекты и прогнозы

Как меняется роль банковских вкладов

Банки остаются важным элементом системы, но регулятор постепенно подталкивает население к инвестициям через биржу и к более осознанным решениям. При высоких ключевых ставках депозиты снова выглядят привлекательно, но как только ставка снижается, их реальная доходность быстро тает. Поэтому стратегически регуляторы и аналитики ожидают, что доля простых вкладов в сбережениях будет сокращаться, а люди — активнее пробовать облигации, фонды, недвижимость. Здесь возникает естественный вопрос: во что вложить деньги вместо банковского вклада в рублях, чтобы не брать чрезмерный риск. Ответ — в набор понятных реальных активов и ликвидных инструментов, а не в «чудо‑проекты» с обещанием 30 % годовых.

Долгосрочные тренды девальвации и инфляции

Опыт стран с сырьевой экономикой показывает: периоды укрепления валюты чередуются с девальвациями, и спрогнозировать конкретный год поворота почти нереально. Однако общий тренд — постепенная потеря покупательной способности национальной валюты. Поэтому вопрос «как сохранить сбережения от девальвации рубля» в ближайшие 10–15 лет вряд ли потеряет актуальность. Базовый сценарий — умеренная инфляция с периодическими скачками цен и курса на фоне геополитики и цен на сырьё. Это значит, что выигрывать будут те, кто заблаговременно завёл себе «корзину» из реальных активов, а не держит всё в рублях на одном счету.

Влияние выбора инструмента на индустрию

Банковский сектор и инвестиционная индустрия

Когда население осознаёт, что рублёвые депозиты — не панацея, меняется структура спроса на финансовые продукты. Банки усиливают линейку брокерских сервисов, запускают фонды на недвижимость, золото, инфраструктуру, стараются стать «финансовым супермаркетом», а не только хранилищем вкладов. Это повышает конкуренцию и постепенно улучшает качество продуктов, но одновременно требует от клиента большей финансовой грамотности. Инвестиционные компании, в свою очередь, развивают сервисы для тех, кто вкладывает малыми суммами, объясняя, куда вложить рубли чтобы не обесценились без чрезмерных рисков. В выигрыше оказываются те игроки рынка, кто умеет просто рассказывать о сложных вещах.

Рынок недвижимости и других реальных активов

Рост интереса к реальным активам усиливает градостроительные проекты, логистику, строительство складов и небольших производств. С каждым циклом девальвации часть людей, разочаровавшись в депозитах, переходит в «камень» и «железо», что поддерживает спрос и создаёт новые ниши для застройщиков и девелоперов. Одновременно появляются более удобные форматы входа — долевое участие в доходной недвижимости, крауд‑инвестинг в склады и коворкинги, инфраструктурные облигации. Всё это упрощает частному инвестору практический выбор: что выгоднее рублевый депозит или покупка недвижимости или, возможно, участие в фонде, который этой недвижимостью профессионально управляет и распределяет доход.

Личные выводы и практическая точка опоры

Итог простой: рублёвый депозит — это инструмент для ликвидности и краткосрочных задач, а не средство долгосрочной защиты капитала. Реальные активы — недвижимость, сырьё, бизнес, производственное «железо» — точка опоры, если цель — сохранить покупательную способность на годы вперёд. Не нужно становиться профессиональным инвестором, чтобы использовать базовую логику: часть денег в надёжном банке, часть — в активах, привязанных к реальной экономике и мировым ценам. Регулярный пересмотр, умеренная диверсификация и отказ от погонь за сверхдоходностью дают куда более надёжный результат, чем пассивное ожидание чуда от процентов по вкладу.